电话:020-66889888

传真:020-66889777

地址:广东省广州市番禺经济开发区58号

恒立液压是国产高端液压件稀缺龙头,把握挖机行业快速发展红利期迅速崛起。工 程机械上游包括钢材、核心零部件(发动机、液压件、底盘等)、其他零部件,占生产成 本比例分别为 17%、70%、13%。现今,采用液压传动技术的程度已成为衡量一国工业 水平重要标志,液压传动产品也是实现工业自动化的重要手段。在工程机械相关领域, 有“得铸造者得液压,得液压者得天下”的说法。恒立液压把握 2006-2011 年、2016 年 至今两轮工程机械行业快速发展红利,凭借快速市场响应度实现快速发展,已成为具有 技术、产能、客户等综合优势的国内液压件稀缺龙头。在液压件市场中应用最广、技术 密度最高之一的挖机板块,2020 年公司已占据国内挖机油缸 54%销量份额。未来,泵 阀产品+非挖应用领域拓展有望赋力公司穿越周期,再造恒立。

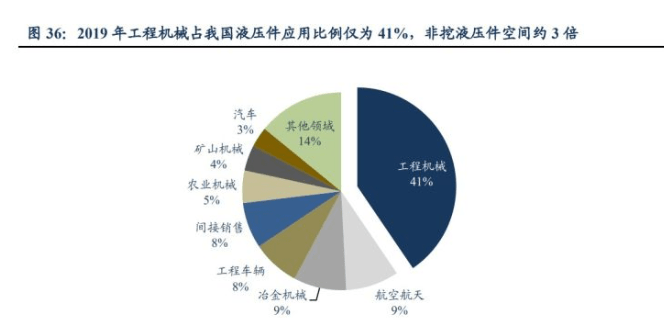

工程机械为液压件行业最大下游,2019 年占比达 41%。液压件产业链上游参与主 体为原材料、精密铸件和配件,包括钢材、泵阀铸件、密封件、辅助材料等。中游为液 压件生产企业,包括海外巨头力士乐、川崎等,以及国产巨头恒立、艾迪,目前高端液压泵阀、马达等高盈利产品市场主要被海外龙头占领,随国内企业技术水平突破,国产 替代空间较大。下游应用领域广泛,涵盖工程机械、航天航空、冶金机械、船舶与海工、 新能源。根据前瞻产业研究院数据,2019 年液压件下游应用中工程机械占比达 41%,为 最大下游;其他主要下游包括:冶金机械占 11%、航空航天占 10%、其他领域(海工海 事、新能源等)占 38%。

本轮工程机械周期属性有望大幅弱化,看好未来板块价值重估机遇。2012-2016 年 国内工程机械行业曾经历断崖式下跌,导致市场对于本轮行业景气持续性保持谨慎。 2018 年以来,工程机械板块 PE 在 15-20 倍波动,市值增长主要由净利润驱动。2021 年, 我们预计行业仍维持高景气,其中挖掘机行业增长 15%,规模效应带动净利率上行释放 业绩弹性,利润端增长带来板块性投资机会。未来几年,我们预计周期波动有望控制在 ±10%~20%,周期波动大幅弱化,板块龙头价值有望重估。

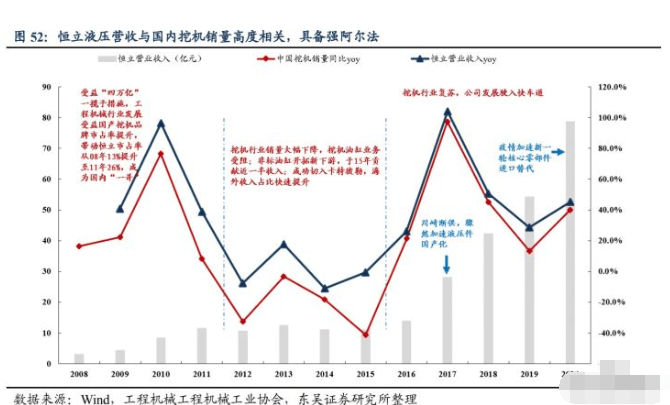

① 2009.06-2011.04:四 万亿投资+环保法规切换,国内挖机行业大幅增长。恒立抓住国内工程机械第一波红利 期,挖机油缸份额从 2008 年 13%提升至 2011 年 26%。

② 2011.05-2016.04:强政策刺 激结束+信用销售透支,挖机行业销量从 2011 年 17 万台大幅下滑至 2015 年 5 万台。恒 立开拓盾构机、海工海事等非标油缸领域,非标收入占比 2011 年的 21%上升到了 2015 年的 47%,总收入从 2011 年 9 亿元下降至 2015 年 4 亿元,总体降幅小于挖机行业降 幅,恒立阿尔法属性在上轮行业下行周期初步体现。

③ 2016.05-至今:更新需求+替代 人工+出口驱动,行业景气周期拉长,龙头份额提升。

我们预计 2021-2023 年我国挖机行业销量增速分别为 15.2%/4.5%/1.4%,行业周期 波动较上一轮大幅弱化,夯实液压市场发展基础。从更新需求看,旧挖机寿命替换需求 支撑下,2021-2023 年挖机更新需求持续;从新增需求看,人工成本上涨拉动机械化率 提升,未来地产基建投资增速不悲观,挖机对装载机替代效应上升,挖机新增需求增长 空间广阔;从出口需求看,2021 年海外市场复苏+国产品牌崛起,我们预计 2021 年出口 增速 50%,2021-2025 年 CAGR 为 30%,出口需求贡献率将逐步提升。

展望未来,我们判断国内挖机行业由强周期走向弱周期,行业波动较上一轮大幅弱化,核心逻辑有三点:

(1)泛机器人平台优势带来应用场景多元化,将持续对人工及其他机种形成替代,未来全球挖掘机将呈现弱周期趋势。

①应用场景广泛,替代其他机种仍在持续:挖掘机是工程机械行业应用范围最广、 技术密度极高的机种,对其他机种的替代是一国工程机械行业走向成熟的标志。以挖机 替代装载机为例:2017 年以前国内装载机销量一直高于挖机,主要原因是较低的技术门销售价格。随着本土挖掘机制造水平提升,1990-2020 年中国挖机占土方机械比例 由 24%升至 72%,而日本则由 1990 年的 84%上升到 2019 年 97%。按国内土方机械(主 要为挖掘机、装载机)年销量 50 万台,挖机占比升至 80%以上测算,国内挖机年销量 可达 40 万台以上。

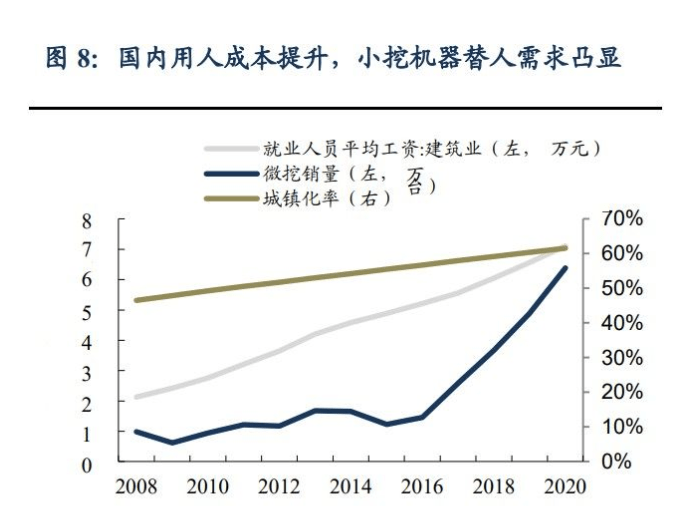

②机器人属性优势,替代人工空间仍然广阔:挖掘机具备多元化工作平台属性。其中微小挖基于性能及价格的性价比优势,替代人工的机器人属性更加显著。

(2)欧美日市场发展启示:随着行业成熟,挖机周期性必然弱化。从 2000 年以来 全球各国挖机销量来看,欧美日等发达国家呈现销量稳定,甚至略有增长。成熟市场基 建、地产建设完善,工程机械以小型器械替人需求为主,占比达 50%以上。随着工程机 械行业走向成熟,挖机在行业中占比提升,带来增量贡献;随着替人需求增长,挖机吨 位下移及寿命年限缩短,周期性弱化。

(3)“更新+替人+出口”需求驱动,支撑未来十年国内挖机年需求中枢 30-40 万台:

①更新需求:上一轮周期为纯增量需求,受基建、地产等投资波动影响大。本轮本 轮周期迎来首轮寿命替换周期。按小/中/大挖市场平均使用寿命 9 年/10 年/11 年预测, 结合历史挖机结构及销量数据,我们预计 2021-2030 年平均挖机年更新需求近 14.7 万台 (2020 年挖机行业总销量为 32.8 万台),2026 年后有望迎来新一波大更新周期。

②机械替人:2011-2020 年,13t 以下小挖销量占比由 37%升至 53%,按小挖平均 9 年寿命替换周期,2020 年 13t 以下小挖纯增量需求 11 万台,小挖替人为本轮增量需求 最核心推动力。2020 年欧美日等发达地区微挖(≤6t)占比 50%以上,中国不到 30%, 随着建筑业用人成本提升,机械小型化成为未来趋势,我们预计小挖替人将成为行业长 期最核心驱动力。

③国产品牌全球化:2011 年仅有徐工集团入围全球 10 强,2020 年全球前 50 工程 机械制造商中国产品牌收入份额 26.48%,超越美、日成为全球第一,国产三甲跻身全球 前五,未来 3-5 年国产品牌全球化值得期待,2015-2020 年挖机出口 CAGR 48%,我们 预计 2021-2025 年 CAGR 有望达 30%(其中 2021 年同比增速 60%-100%),2020 年挖机 出口 3.5 万台,2025 年行业出口即有望达 13 万台。

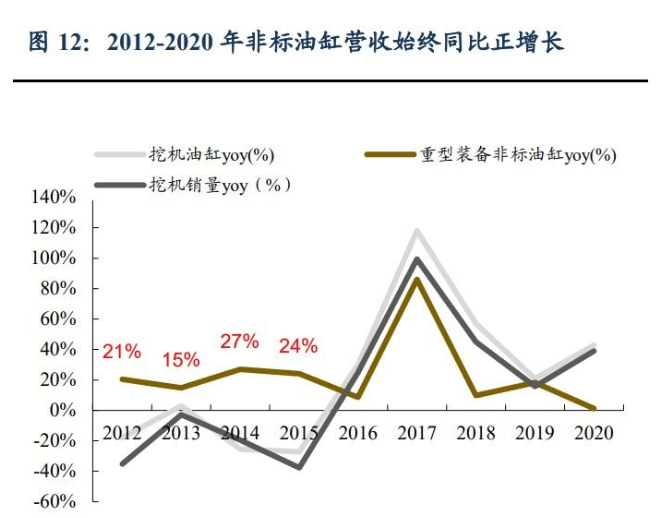

(1)上一轮行业低谷期(2011-2015 年):挖机行业年销量由 17.7 万降至 5.6 万台 (累计-69%),公司营收由 11.3 亿降至 10.9 亿(累计-3.5%),非标油缸营收始终保持 15%-30%同比增长。公司挖机及非挖油缸、泵阀产线可以实现快速切换,灵活调度使得 公司具备对冲单一行业市场风险能力。2012-2020 年恒立液压营收 CAGR 为 28.68%,挖 机行业销量 CAGR 为 13.91%,整体高于挖机销量增速,其中有公司挖机油缸份额提升, 但更有赖于非挖业务领域的拓展。挖机与非挖领域增速差在挖机下行周期更加明显, 2011~2015 年挖机行业经历调整期,公司的重型机械用非标准油缸业务支撑业绩,营收 占比自 20.87%上升至 48.02%。公司在上轮行业下行周期强阿尔法属性凸显,未来挖机 泵阀份额提升+非挖业务拓展,有效赋力公司穿越周期。

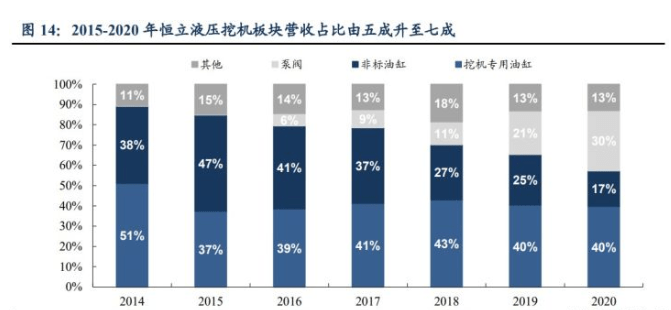

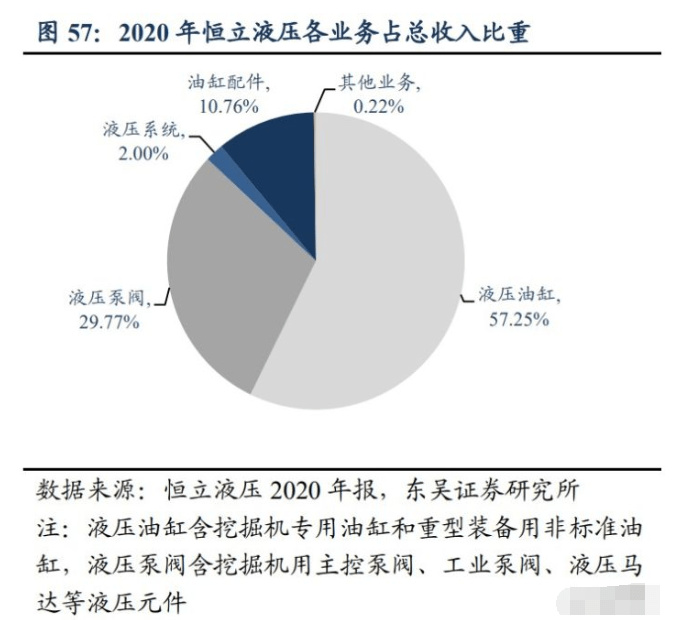

(2)行业复苏期(2016 年-至今),公司积极把握挖机行业强势发展期,挖机板块营收占比由 2015 年五成升至 2020 年七成。2020 年,公司核心两大业务油缸、泵阀收入 分别为 45 亿元(占总收入 57%)、23 亿元(占总收入 30%):

(1)油缸:①挖机专用油 缸收入 31 亿元,占油缸板块约 70%;②非标油缸:主要为高空作业平台、新能源(光 伏、光热电站,海上风电,潮汐能发电等)、盾构机、海事海工,2020 年收入合计 14 亿 元,占油缸板块收入约 30%。

(2)液压泵阀:①挖机泵阀:2020 年占泵阀收入比重达 90% 左右,主要产品为挖机用高压柱塞泵和挖机用多路阀;②非挖泵阀:2020 年占泵阀收入 比重约 10%,非标泵阀保持翻倍以上高速增长。公司其他业务包括配件及铸件、液压系 统,2020 年收入占比分别为 11%、2%。

公司客户集中度随下业景气波动。2016-2020 年,公司工程机械客户渗透率及 集中度快速提升,前五大客户占比由 46.2%升至 63.5%。公司根据下游客户 1-2 个月订 单以销定产,2020 年主要客户由龙头挖机设备商构成,包括三一重工、柳工机械、徐工 挖机、卡特彼勒、中联重科、山河智能。2012-2017 年前五大客户占比由 59%降至 45%, 主要系产品结构分散化,非标油缸收入占比提升;2017 年以来,公司前五大客户逐步提 升至 2020 年 64%,主要系:①公司抓住挖机行业复苏红利期,大力发展挖机油缸和泵 阀业务,产品结构集中化;②公司产品渗透率在挖机核心主机厂中快速提升,客户结构 集中化。

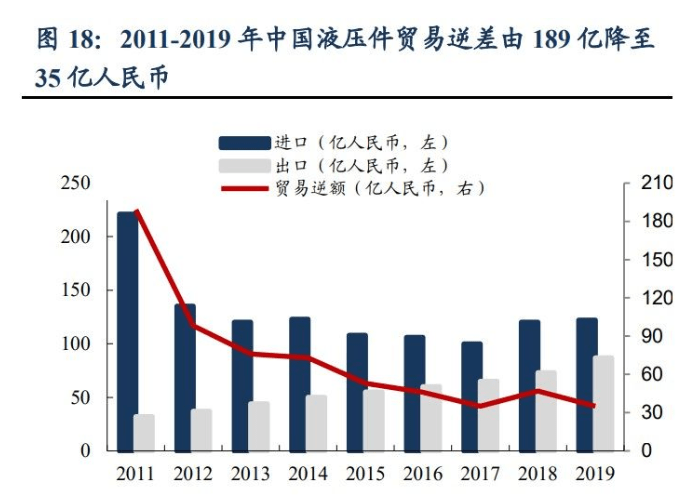

液压件作为一国工业基石,自主国产化是大势所趋。国内外主要挖机设备商的配套 液压件基本由海外液压巨头博世力士乐、川崎提供。近年恒立液压开始跻身挖机龙头的 供应体系,但是高端液压件国产替代空间依旧广阔。我国液压件国产替代已成大势所趋: (1)2020 年疫情威胁全球供应链,国内主机厂亟需国产液压件配套;(2)液压件是装 备制造业核心零部件,也是中国工业强基计划的重要发展对象,事关经济发展和国防安 全,政策支撑将加速国产化替代进程。2011 – 2019 年,液压行业贸易逆差由 189 亿元下 降至 35 亿,出口规模由 32 亿上升至 87 亿,液压工业实力增强使得贸易逆差逐年缩小。

泵阀、马达相较油缸技术难度更大,价值量更高。根据中商产业研究院 2019 年发 布数据,挖机生产成本中,液压件/发动机/底盘价值量占比分别为 33%/15%/22%,液压 件占据大头。液压件系统中,油缸、泵、阀、马达技术壁垒及价值量较高,根据中国液 压气动密封件工业协会数据,挖机液压件系统中液压泵和马达/液压阀/液压油缸价值量 占比分别 27%/27%/18%。

恒立液压引领液压件国产替代进程,已首先在挖机油缸取得突破,产品力经受市场 验证。公司 1992 年研发制造环卫车辆和港口机械液压油缸,1999 年开始投资挖机专用 油缸,2006 年在国产挖掘机中份额持续提升,并切入卡特等外资体系,2020 年挖机油 缸销量份额已达 54%,产品力经受市场验证。相较海外龙头,公司具备以下优势:①价 格较低,下游挖机市场竞争激烈,叠加铸件自产优势,恒立液压在维持价格优势同时保 持了高利润率;②交付期短,通常是 1-2 个月,快于川崎的 3-4 个月和力士乐的 6 个月; ③市场反应速度快,客户需求响应及时,产能扩张决策链短、产品推广执行力强,人才 激励充分。基于价格、交付期、市场响应度等优势,恒立液压国产替代逻辑延续。

未来,公司泵阀产品有望复制油缸成功路径,再造恒立液压。公司油缸技术已较为 成熟,泵阀产品技术已逐步能够满足国内主机厂需求,基于出色的产品性价比及市场反 应度,国产替代进程持续。下游主机厂验证周期较长,一般本土企业为 6-12 个月,外12-24 个月,但一旦某种液压件通过认证则会在某种机型上大量采用。我们认为随 着公司泵阀产品切入主流客户供应体系,有望复制在油缸领域成功经验快速放量。

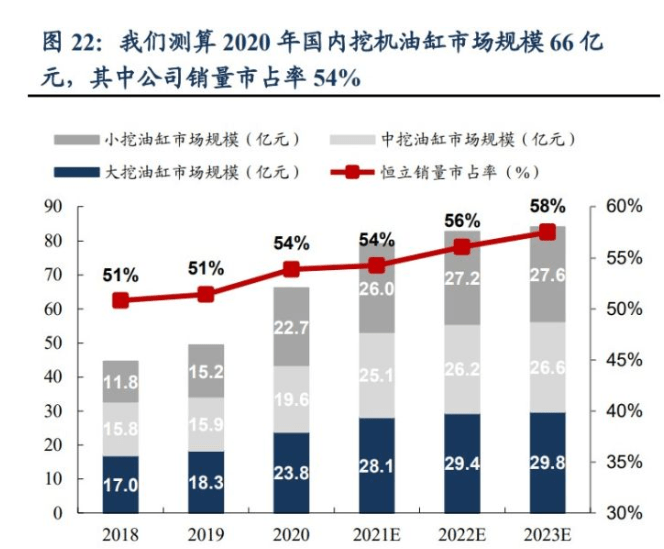

我们测算公司 2020 年挖机油缸市场销量份额为 54%,未来保持提升态势。根据公 司公告披露挖机油缸销量,按照 2020 年小/中/大挖油缸排产占比分别 55%/30%/15%测 算,我们预计 2020 年公司挖机油缸销量份额为 54%,同比+3pct;其中小/中/大挖油缸 份额分别为 49%/61%/62%,小挖油缸份额相对中大挖较低,我们预计主要系主机厂商小 挖油缸保留一定自制比例。目前公司挖机油缸产能饱满,相对外资龙头具备产品性价比、 交付周期短等优势,随着公司对下游重要客户拓展,我们预计公司挖机油缸销量份额有 望由 54%提升至 58%,2020-23 年公司挖机油缸收入 CAGR 为 10.42%。

(1)挖机油缸产能释放带动份额略增,公司业绩增长快于市场扩张速度。公司历年油缸排产饱满,产能逐年提升,我们预计当前小挖油缸产能约 5 万台/月,中挖 约 3 万台/月,大挖约 1 万台/月,非标油缸月产能约 1.5-2 万台/月(挖机及非标产线可 快速切换)。基于公司产能及制造效率提升,我们预计公司挖机油缸销量市占率由 2020 年 54%略微提升至 2023 年 58%;2020-23 年公司挖机油缸收入 CAGR 10.42%,高于市 场规模 CAGR 8.26%。

(2)非标油缸占比有望持续提升,持续贡献业绩弹性。公司非挖业务可划分高机、海工海事、盾构机、新能源四个板块,2020 年公司非标油缸收入 13.70 亿元,占油缸总收入占比 30%。未来,公司将进一步拓展产品线,平滑挖机油缸板块收 入波动。

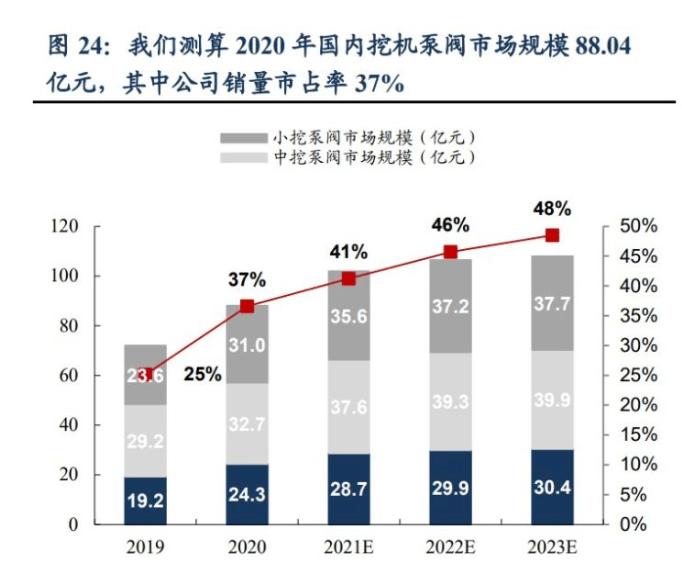

我们测算 2020 年国内挖机用液压泵阀市场规模 88 亿元,其中小中大泵阀市场规模 分别为 31/33/24 亿元。公司液压泵阀产品主要为挖掘机用高压柱塞泵、挖掘机用多路阀, 2020 年占到公司泵阀收入 90%以上。按一台挖机配置 1 套泵阀,小/中/大挖泵阀均价 1.1 /3.0/5.1 万元计算,2020 年挖机泵阀市场规模 88.04 亿元。

我们测算 2020 年恒立液压挖机泵阀销量份额仅 37%,其中小中大挖泵阀份额分别 46%/29%/8%,中大挖泵阀份额持续提升空间大。2020 年公司液压泵阀收入合计 23.38 亿元,其中非标泵阀(主要为高机用泵阀)、马达收入合计占 10%左右。公司挖机用泵 阀收入约为 19 亿元,挖机泵阀收入份额为 27%,较 2019 年同比+11pct,处于快速提升 期。分产品看,2020 年公司小/中/大挖泵阀收入份额分别为 46%/29%/8%,较 2019 年分 别同比+9pct/+17pct/+4pct。中大挖泵阀份额持续提升空间大,我们预计 2020-23 年公司 挖机泵阀销量份额将由 37%增长至 48%,公司挖机泵阀收入 CAGR 达 25.25%。

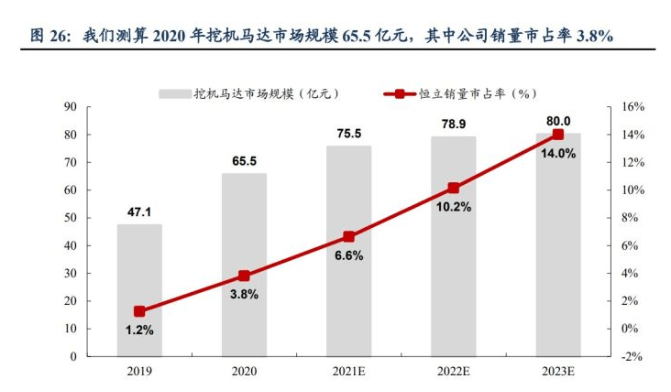

我们测算 2020 年挖机马达市场规模 66 亿元,挖机泵阀+马达市场规模为挖机油缸 2.3 倍。按 1 台挖机配置 1 只回转马达,2 只行走马达,马达单价 2 万元计算,2020 年 挖机马达市场规模达 66 亿元。我们预计 2020-2023 年公司挖机马达销量份额将由 3.8% 增长至 14%,回转马达收入 CAGR 达 64.85%。

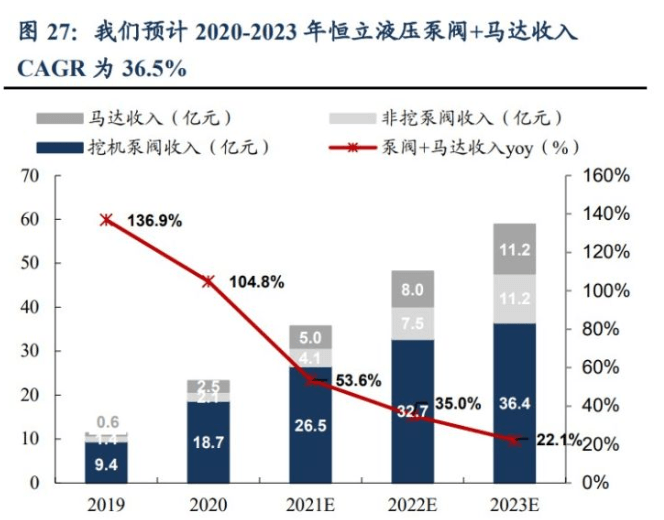

展望未来,泵阀+马达产能释放,支撑公司份额高速扩张。公司泵阀、马达扩产迅 速,我们预计公司泵阀+马达收入将从 2020 年的 23.2 亿元提升至 2023 年的 59.1 亿元, 2020-2023 年 CAGR36.5%;产能释放带动市场份额高速扩张,我们预计公司的泵阀+马 达收入市占率将从 2020 年的 26.3%提升至 2023 年 54.4%。

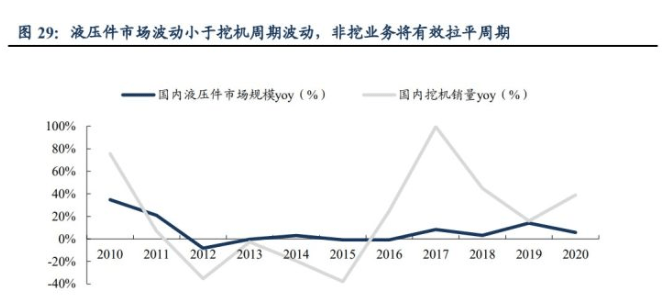

液压件市场波动小于挖机市场波动,非挖板块是公司重要的业绩稳定器。公司非挖 业务主要为高机、海工海事、盾构机、新能源四个板块,柔性化产线下挖机及非挖生产 能够无缝切换,需求响应快,产能有保障。公司在高空作业车、新能源(光伏发电、海 上风电等)领域收入快速增长,水泥泵车和起重机泵阀实现大批量装机,未来将持续在 非挖领域持续拓展产品品类、客户合作关系。随着挖机行业增速趋于平稳,我们预计未 来公司非挖板块增速将上行,与挖机增速形成“剪刀差”,挖机板块收入占比有望由 2020 年 70%逐步降至 50%以下,产品结构优化平滑单一行业周期。

非挖与挖机板块业务形成“增速差”,赋力公司穿越周期。在非挖领域,公司油缸 产品包括旋挖钻、盾构机、桥梁施工设备、履带吊等,2012-2016 年在挖机下行周期保15%-30%同比增速,赋力公司拉平周期;公司非挖泵阀产品包括高空作业车、起重机、 泵车、旋挖钻机、定向钻机等。此外,公司也开始投入研发工业泵、比例电磁阀等工业 领域的液压产品,各行业订单持续增长。非挖业务板块作为公司业绩稳定器,赋力公司 穿越周期。

非挖领域前景可观:仅以汽车起重机、臂式高空作业平台为例,2020 年液压件市场 合计达 36 亿元人民币。以工程机械非挖领域为例,国内汽车起重机和臂式高空作业平 台的液压件需求同样可观。高空作业平台配套泵阀各 1 个、4 个行走马达、2 个大油缸, 总价值量约为 7 万元/台。汽车起重机配套主泵、主阀、油缸、马达各 1 个,总价值量约 为 4.1 万元;由于动作匀速单一,油缸制造简单,泵阀的研发制造难度则与挖机泵阀接 近。我们测算 2020 年汽车起重机和高空作业平台的液压件规模分别 22.2/13.6 亿元,合 计 35.9 亿元,虽不及挖机液压市场规模,但是非挖液压件是公司尚未大量开垦的领域, 未来放量将为收入规模带来不小贡献。

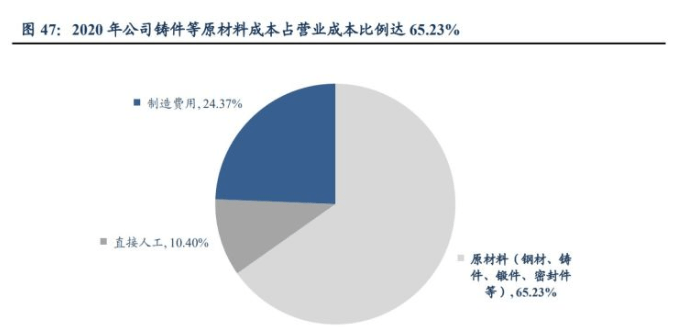

我们测算 2020 年钢材成本占公司总收入 21.4%、总成本 38.1%,低于市场估计。公司原材料主要包括钢材、铸件等,其中钢材为大头,2020 年原材料成本占总收入 36.42%、总成本 65.23%。从产品材质来看,铸件钢材占比相对油缸泵阀较高,我们预计 公司油缸、泵阀、铸件业务的钢材成本占收入比重约 20%、10%、60%。按 2020 年三大 业务收入规模加权平均,我们测算钢材成本占公司总收入 /总成本比重分别为 21.36%/38.14%,低于市场估计。

不考虑规模效应,我们测算 2021 年钢价涨价对应公司毛利率压力 0.79~3.25pct。碳达峰、碳中和政策影响及 4 月下游备货不足影响,2021 年初以来钢材价格持续上涨, 截至 6 月 22 日,螺纹钢、板材指数较年初涨幅回落至 20%左右,我们预计钢材平均涨 幅约为 10%。此外,我们预计上游供应商会对钢材成本涨价给予一定让步,按照钢材成 本平均涨幅 10%,上游供应商分别对油缸、泵阀承担 5%、6%成本测算,预计短期毛利 率压力仅为 0.79pct。来看,按照 2021 钢材价格平均涨幅 10-30%,我们测算公司全 年毛利率压力为 0.79~3.25 个百分点(不考虑规模效应)。

2021 年钢材涨价影响逐步减弱,盈利端改善或超市场预期。5 月中旬以来钢材价格 下跌,黑色系原材料全线下跌,热轧卷等钢材价格于 5 月上旬达到顶点,较年初累计上 涨 45%,但随后价格出现回调,截至 7 月 6 日热轧卷价格累计涨幅回落至 20%。加息预 期、政策抑制、库存高企三大因素下,我们判断钢材价格反弹动力不足。公司通过集采、 规模效应、降本等方式对冲成本上涨,我们预计 Q3 毛利率企稳回升,全年净利率稳中 有升。

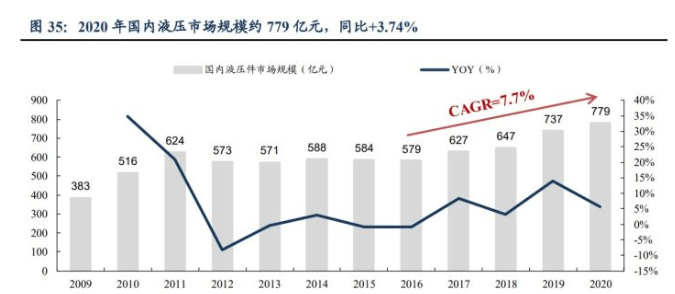

2020 年国内液压件市场规模 779 亿元,最大下游工程机械复苏驱动行业稳步回升。根据前瞻产业研究院数据,2019 年液压件下游应用中工程机械占比达 41%,为第一大下 游。2011-2016 年工程机械行业进入调整期,国内液压件市场随之下行。2016 年下半年 以来,国内工程机械进入景气周期,液压市场景气度回升,2016-2020 年市场规模 CAGR 7.7%。根据中国液压气动密封件工业协会、MarketsandMarkets 数据,2020 年国内液压 件市场规模 779 亿元,同比+3.74%,按照工程机械占比 41%估算,2020 年国内工程机 械液压件市场规模约 319 亿元。

液压件下游工程机械应用比例 41%,非挖板块空间约为挖机板块 3 倍。液压件广 泛应用于装备制造业,下游较为分散,主要包括工程机械、航空航天、冶金机械等。工 程机械是液压件下游最大市场,2019 年我国占比为 41%,该比例与发达国家基本持平。 液压件其他应用较广的领域有航空航天、冶金机械、工程机械,分别占比 9%、9%、8%。 2020 年全球液压件 2580 亿元,中国 779 亿元,按照挖机液压件价值量占工程机械 60% 测算,非挖液压件空间 3 倍左右,非挖液压件市场空间广阔。

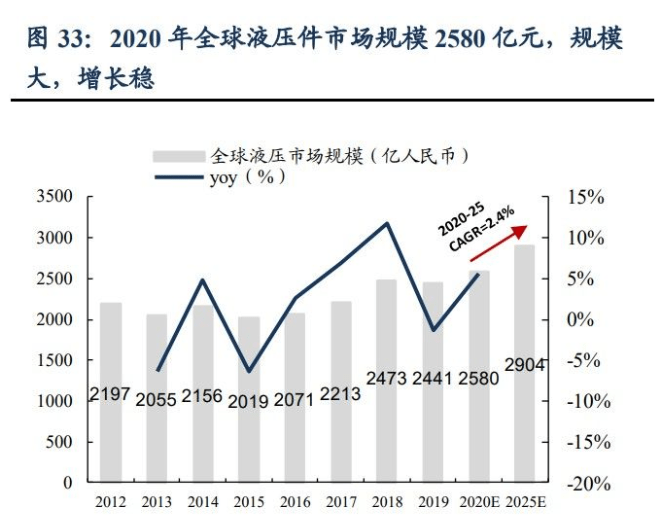

全球液压件市场集中度高,技术壁垒+产业链配套孕育百年伟大企业。液压发展须 具天时地利:①前期投入大、产业化难度高,易守难攻:液压产业化难度很大,初期研 发投资较大并且项目风险高。液压产品涉及材料学、电子、结构学等多个学科,高端泵 阀技术突破非一朝一夕,其质量和稳定性对主机厂至关重要,认证磨合期漫长。液压技术在国外已经发展的比较成熟,产业集中度高:伊顿是摆线元件的奠基人,至今仍是其 主要领域之一;博世力士乐凭借百年铸造技术优势转入液压元件生产,其生产质量优势 坚恒至今。②一国下游产业链发展赋能:从海外经验看,力士乐、川崎等巨头的产品侧 重有所不同,实质上与地区主机客户禀赋密切相关,下游主机厂(工程机械、造船、航 空航天、工业制造等)的发展会带动一国上游供应链产业,尤其是核心零部件供应体系 发展。2020 年全球液压件市场销售额 CR4 达 34.8%,前四均系德、美、日企。全球最 大的综合液压供应商博世力士乐 2020 年收入 405.02 亿元,为恒立液压的 5 倍,艾迪精 密的 18 倍。

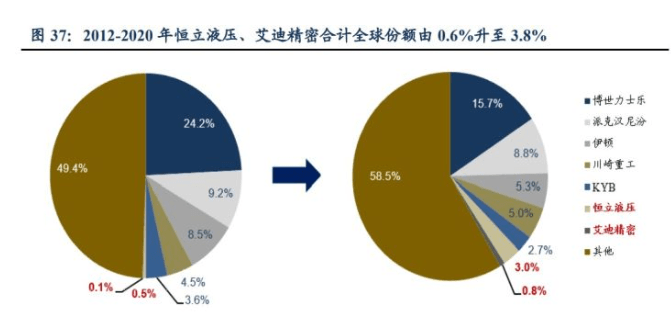

中国龙头成长性全球领先,重塑全球竞争格局。2020 年博世力士乐、派克汉尼汾、 伊顿、川崎重工市场占有率分别为 15.7%、8.8%、5.3%、5.0%,合计市场份额为 34.8%, 与 2012 年(46.4%)相比有明显分散趋势,主要系中国龙头(恒立液压与艾迪精密)份 额攀升,重塑全球市场格局。2012-2020 年,恒立液压、艾迪精密全球占有率分别从的 0.5%、0.1%,提升至 3.0%、0.8%,两家合计全球份额由 0.6%升至 3.8%。2008-2020 年, 恒立液压/艾迪精密收入 CAGR 分别为 28.68%/31.78%,高于同期力士乐/派克/伊顿/川崎的-2.96%/+1.64%/+1.61%/-0.73%。受益国内市场高增+进口替代持续,2020 年恒立液压 收入份额已入围全球前五。

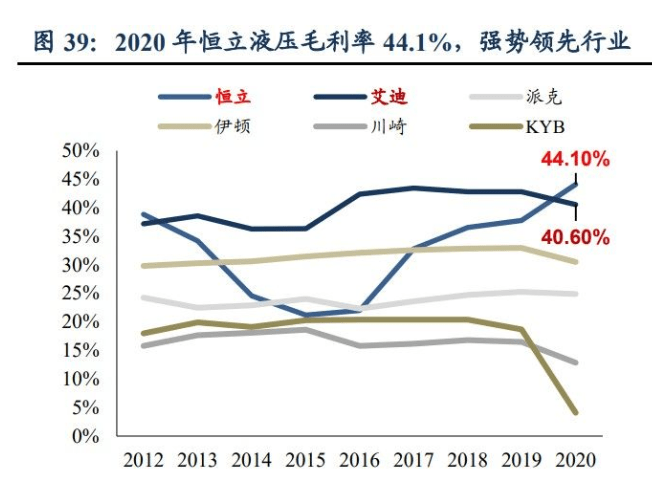

恒立液压盈利能力全球领先,资产质量优异。恒立液压的毛利率/净利率于 2020 年 分别达 44.10%/28.79%,2015-2020 年复合增长率分别为 15.75%/38.89%,同行业领先, 主要系:

①规模效应:下业持续高增长叠加公司产品市占率不断提升,公司收入规 模快速增长,带动制造费用、期间费用等固定成本摊薄。

②产品结构集中+客户优质:从 发展历程看公司产品线较为集中,并且多应用于高增长、高利润行业的优质客户。2008- 2011 年公司重点拓展挖机油缸,2011-2015 年拓展非挖油缸,2016 年以来重点拓展挖机泵阀领域,相对海外龙市场反应度快。

③铸件厂降本提效:恒立液压是少有的、能够自 产铸件的液压件生产企业。2020 年恒立液压成本构成中,铸件等原材料成本占比高达 60%,我们判断自产铸件能够贡献公司 10pct 左右净利率。此外,铸件自产能够有效控 制原材料上涨的成本压力。随着铸件规模提升,成本下行仍有下行空间。

④研发优化产 品工艺:公司通过持续研发投入,不断优化产品工艺,使得维持产品品质、价格优势的 同时,具备卓越的盈利能力。

技术+资金+验证期构筑壁垒,高端液压件产业化失败率极高。高端液压行业①技术 壁垒高:液压技术多学科交叉、精密零件精加工难度大、对测试时间和测量技术要求高; ②资金投入大:精密零件生产需要投入大量的自动化生产线与高精密加工设备,我国精 加工设备基本依赖进口,价格昂贵;③验证周期长:主机厂的验证期长达 10 年,液压 件厂商想要生存需要有充足的资金支持; 20 世纪 80 年代以来,国内数家企业为突破高 端液压件被“卡脖子”的痛点,耗巨资钻研液压技术,但是大多数项目回报甚微,得不 到主机厂的认可,企业最终也走向破产。

恒立液压技术水平、营收规模、产品丰富程度远超其他国产厂商。恒立液压是国内 唯一在高端液压件领域持续取得技术突破,并获得海内外主机厂广泛认可的液压件企业。 目前恒立液压的技术水平、产品种类和营收规模已经远超其他国产厂商,是当之无愧的 液压件稀缺龙头。

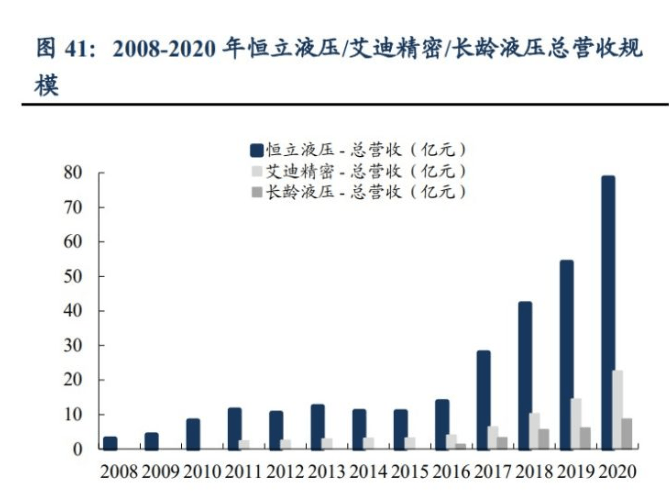

恒立液压牢牢把握国内工程机械行业增长红利期,2016 年以来拉开与同行差距, 先发优势显著。得益于产品竞争力及市场反应度,恒立液压敏锐的抓住了 2006-2011 年、 2016 年至今两轮工程机械行业复苏期,2011 年恒立液压/艾迪精密营收、归母净利分别 为 11.3 亿/2.5 亿及 3.2 亿/0.5 亿,恒立液压初具规模优势。2016 年以来,恒立液压与同 行规模再次拉开,2016 年恒立液压/艾迪精密/长龄液压营收分别为 13.7 亿/4.0 亿/1.4 亿, 2020 年分别为 78.6 亿/22.6 亿/8.7 亿。2016 年三家归母净利润分别为 0.70 亿/0.79 亿/0.17 亿,2020 年分别为 22.6 亿/0.8 亿/0.2 亿。2016-2020 年恒立液压/艾迪精密/长龄液压收入 CAGR 分别为 55%/54%/59%,归母净利润 CAGR 分别为 138%/60%/92%, 恒立液压 体量大、增长快,先发优势显著。

得铸件者得液压,高品质铸件是高品质液压件必要前提。铸件作为液压件前端流程, 精度要求极高。铸件为金属成型物件,如门把、水管道、铁锅等。液压产品铸件生产包 括熔炼、热处理、砂芯制备、去毛刺和清洗五道工序,每道工序都对企业有较高要求。 在熔炼过程中,由于在高压环境下液压产品承受的力学性能复杂,产品合金含量波动范 围需小于 0.05%。在砂芯制备中,液压铸件砂芯表面的硬度差在 10%以内,而汽车发动 机一般在 30%-50%。目前国产液压泵阀使用寿命、故障率弱于海外产品的主要系高精 度铸件生产工艺水平不足,生产工艺的提升国产替代必须攻克的难关。

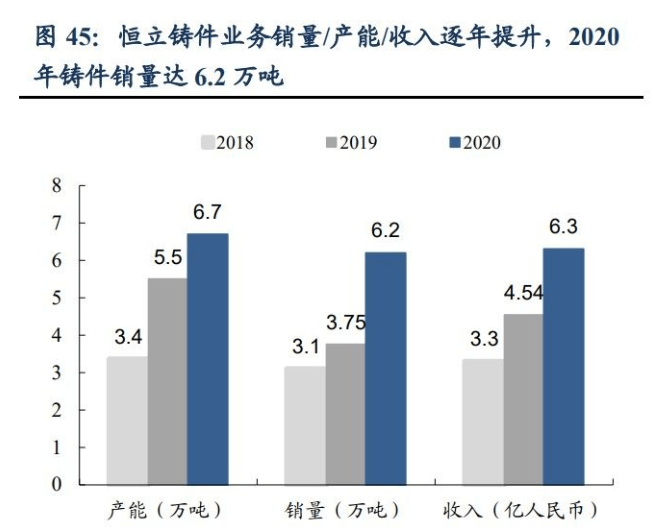

铸件高良品率为液压业务发展夯实基础。我国液压件企业众多,但能够生产出合格 铸件的是极少数,且带有偶然性大批量生产,几乎就都达不到要求。恒立是少出良品率 达标的企业,恒立液压铸件厂使用德国设备,湿沙造型工艺,并拥有国际一流的产品实 验和检测程序,保证产品合格率和品质,2017 年已实现铸件批量生产,使其液压件生产 不再受制于铸件外购,并有效降低自身液压件生产成本。恒立 2020 年铸件整体良品率 更是达 98%以上,销量达 6.2 万吨,其中多路阀铸件/中大挖阀体良品率达 97%/94%。

铸件厂资金投入大,中小企业难以问津。研制铸件的整个工艺过程需要投入大量资 金,并且后续没有充裕资金支持研发也难以为继,规模较小的企业难以实现。恒立液压 铸件业务由力士乐专家奠基,后续与卡特合作,铸件一期产能 2.5 万吨投资 5 亿,2013 年建成投产;二期产能 3.5 万吨投资 5 亿,2019 年建成投产。铸件基本实现自供,在保 证自供的基础上对外销售。2020 年公司配件及铸件业务毛利率 6.22%,主要系铸件以内 供为主,同时铸件二期投入较大,产能未完全释放。未来随着铸件规模效应提升,铸件 毛利率仍有上行空间。

(1)海外龙头中,力士乐是少数拥有自制铸件厂的企业,其产品线丰富度、收入 体量远超派克、伊顿、川崎等主要企业。力士乐前身为 1795 年成立的铸造厂,1850 年 收购德国铁铸造公司 Steinschen,1952 年开始做液压元件,2001 年合并成为现在博世力 士乐。铸件是液压件生产的基础和关键,铸件品质、产能直接影响到液压件产品。恒立 铸件已基本实现自供。

(2)自制铸件为恒立液压降本效益达 10pct ,未来 20%-30%高净利率有望维持。铸件是液压件的核心组件,占液压件成本比重高。2020 年公司铸件等原材料成本占营业 成本比例高达 65.23%,公司铸件基本实现自供,我们判断其降本贡献率达 10pct。通过 铸件自给,恒立液压得以保障产品质量稳定性、并且更加灵活对冲原材料上涨风险,保 证产品性价比同时,拥有卓越盈利能力。2020 年恒立液压实现毛利率 44.10%,净利率 28.79%,显著高于海外巨头。基于液压件行业高技术壁垒、恒立液压自产铸件优势,我 们认为公司 20%-30%净利率得以维持。

公司覆盖下业优质客户,品牌受高度认可,未来非挖客户拓展有望成功移植。公司 液压产品下游应用包括挖掘机、起重机、盾构机、船舶机械、风电太阳能等,客户包括 卡特彼勒、久保田、三一、Manitowoc 等全球知名主机企业。恒立液压盾构油缸国内销 量份额达 80%,全球销量份额达 60%,并从小型盾构机油缸逐渐过渡到大型硬岩掘进 机油缸。公司品牌力受高度认可,广纳下游各行业优质客户,未来有望复制客户拓展成 功经验,在非挖领域持续突破。

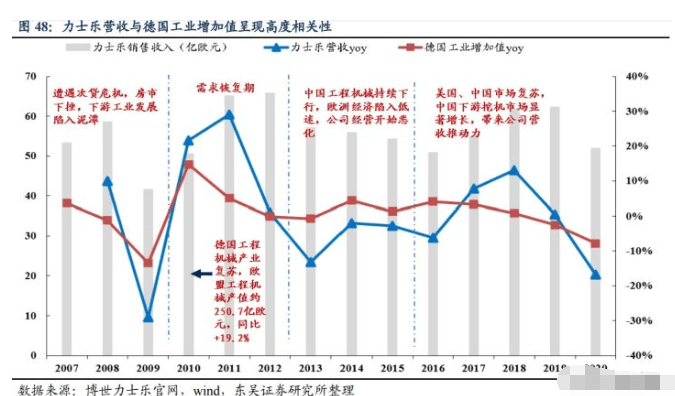

力士乐营收与德国工业增加值呈现高度相关性。力士乐、伊顿、川崎等液压巨头的 发展离不开下游配套产业的支持。以力士乐为例,德国本土的汽车、机床、工程机械等 装备制造业均十分发达,拥有大众、奔驰、宝马、曼恩等著名汽车/卡车生产商,利勃海 尔、普茨迈斯特、宝峨等世界著名的建筑工程机械制造商,以及林德叉车、德玛吉机床 等著名企业,支撑着力士乐成为液压巨头。

川崎重工发展离不开下游造船业、工程机械行业带动。川崎重工的前身是 1878 年 设立的川崎筑地造船所,顺应 19 世纪中期日本作为岛国实现现代化对造船业的需求诞 生。受广场协议后日元升值和韩国造船业迅速崛起的影响,1992 年后日本造船业震荡下 行,但川崎的多元化+全球化布局使其相对造船业具有α,2021 财年川崎共有 6 个事业 部,来自海外的营业收入占比 43%,助力公司穿越周期。2016-2021 年川崎重工收入持在近 30 年的高水平,主要系中国工程机械行业复苏, 2016-2021 年川崎精密机械与 机器人事业部营收 CAGR 达 12.6%,为川崎的收入增量做出主要贡献。

恒立液压配套国产挖机起家,“中国制造 2025”迎来工业领域发展新机遇。2011 年 以前,中国工厂生产的挖机数量取决于当时世界两大油缸厂 KYB 和东洋机电供给油缸 的多少。为打破外资品牌垄断挖机油缸的困境,恒立液压与三一重工合作研发,确立参 数、材料等各项技术标准,整体提升了油缸质量。2006-2011 年,国内挖机行业进入高 景气周期,挖机供不应求,恒立液压与三一重工配套,随国产挖机市占率的提升快速崛 起。2011 年恒立液压市占率翻倍提升,达到 26%。

2012-2015 年挖机行业进入调整期,公司转而大力发展非标油缸,提出“下游多元 化”和“客户多元化”平滑周期波动。2016 年至今,挖机行业强势复苏,公司再次抓住 契机扩大市占率,加速并购、吸收人才,2020 年营业收入达 78.6 亿元,2015-2020 年营 业收入 CAGR 高达 48.5%。

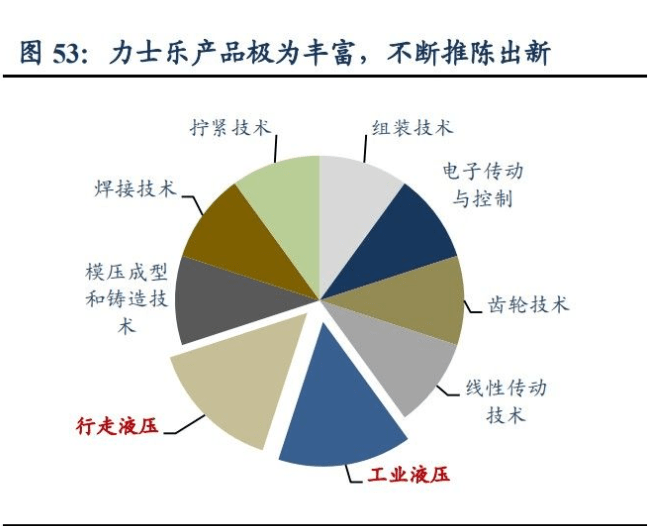

力士乐研发费用率多年保持在 5%-7%,高研发投入为力士乐立身之本。力士乐产 品线极为丰富,可分为工业液压、行走机械等 9 类,其中有 15 种工业液压产品、9 种行 走机械液压产品。2020 年公司实现营业收入 51.7 亿欧元,研发投入 3.3 亿欧元研发投 入占比达 6.3%,且多年保持在 5%~7%的水平,高于德国行业平均水平(2019 年为 4.3%),同时也显著高于其他同业公司(2%~5%)。多年来源源不断的高研发投入使力士 乐产品不断推陈出新,始终领先于行业,并且赋予了公司极高的业绩稳定性。

川崎重工研发费用率维持在 3%左右,强化各事业部产品竞争力。川崎重工研发费 用率维持在 3%左右。即使在 2010 财年净利润为负时,也投入 381 亿日元进行研发。高 研发投入使川崎能够适应不断变化的全球市场和社会需求,根据下业景气度和发展 前景调整产品布局。2016-2021 年工程机械行业需求上升,精密机械与机器人事业部(川 崎通常将精密机械和机器人事业部合并披露)占营收比重从 9%上升至 16%;造船业表 现低迷,能源与海工事业部占营收比重从 30%下降至 21%。

恒立液压坚持研发打磨产品竞争力,机电液一体化带来新机遇。恒立液压研发投入 近年持续增长,2020 年研发投入达 3.1 亿元,同比+28%,2008-2020 年研发投入 CAGR 为 32.70%,研发投入占营收比例持续多年高于 4%,稳居行业高位。2020 年,恒立液压 通过在美国、日本新设公司等方式积极拓展和布局海外市场,在德国柏林、美国芝加哥、 中国上海以及常州设有专门的液压研发基地,研发人员逾 600 人。

持续研发投入使得公司保持现有产品高竞争力及利润率同时,开发新产品及时响应 市场需求:①“液驱电控”可实现液压系统智能化+传动力的优势,成为液压行业基数发 展方向。2019 年子公司液压科技开发大排量工业应用泵、中大型全电控阀,已交付客户 装机试用。②2020 年公司成功开发 8~70T 挖机电控系列泵阀,若下游主机厂开始逐渐 接受电控,公司的收入有望大幅增长;③适用在海工、盾构、试验台等领域的 V30G列工业泵等产品,加速公司液压件产品多元化。

并购是液压巨头拓展产品线、提高技术水平和实现全球化布局的主要路线。液压件 行业具有技术壁垒高、前期投入成本大、客户验证周期长等特点,并购是吸收先进技术 水平,快速打入全球市场极有效率的方式。国际液压巨头博世力士乐、派克汉尼汾、川 崎重工成长历程中均经历多次并购,有力促进了企业的产品线拓展及全球业务扩张。

研发+生产全球化,恒立液压加速国际化进程。公司为满足全球市场的开拓, 先后 收购哈威 InLine 液压、日本服部精工株式会社等液压领域知名企业,吸收先进技术,逐步进行研发的全球化。未来公司将加大外延式并购力度,全面实施“走出去”战略。目 前,公司在中国、德国、美国、日本、印度分别建有 4 个液压研发中心与 9 个生产制造 基地,为全球 2000 多家顶级客户提供服务,主要市场涵盖 20 多个国家和地区。